住宅ローンで一番悩ましいのは、固定金利と変動金利どちらにするかです。

モデルルームに行くと、販売担当者さんはほぼ100%、変動金利で計算したローン返済シミュレーションを持ってきますが(その方が当初返済額が安く記載できるからです)、結局のところどちらがリスクを背負うかという話であって、リスク許容性によって最適解はひとそれぞれです。

固定金利:銀行側が将来の金利上昇リスクを負う

変動金利:借り手側が将来の金利上昇リスクを負う

しかし、昨今の金利低下は凄まじいものがあり全期間固定型であるフラット35は過去最低金利となっています。ふと、全期間固定と変動金利の差が気になったので、ここ数年でどう推移したのか、調べてみました。

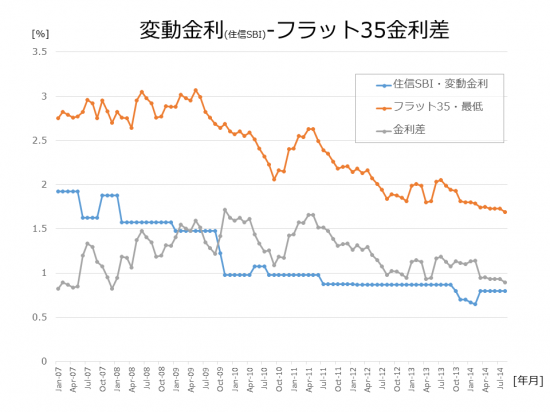

変動金利の基準はだいたい2.475%に固定されていて、ここから借りる人の属性によって1.7%等の各社優遇金利があります。顧客に提供する優遇金利情報が入手しやすい住信SBI銀行変動金利とフラット35の月別金利差をグラフに出してみました。

期間平均金利差:1.234%

中央値:1.2%

最大値:1.715%

最小値:0.825%(2007/01ほか)

現在の金利差は、0.895%。フラット35最安の銀行を選べば表面1.69%を取ることができます。

35年全期間固定金利と変動金利の差はかつてないほど縮まっています。

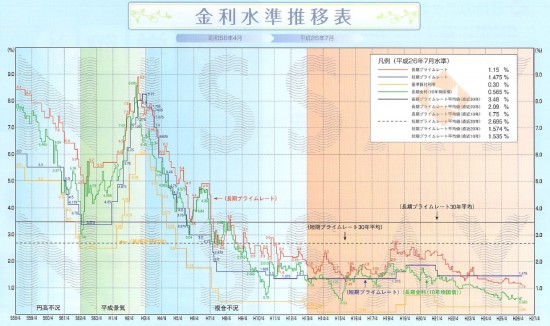

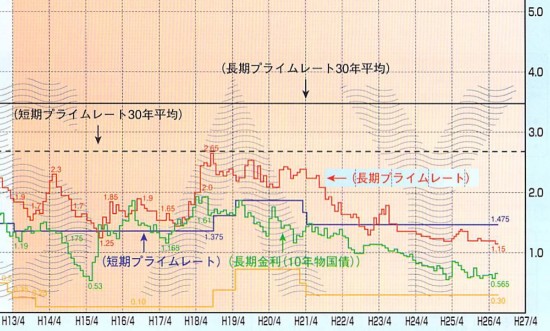

長期固定住宅ローンは長期プライムレートと連動し、この長期プライムレートは10年物国債と連動します。現在、日銀が異次元の国債買い入れ中であり、このため人為的に国債金利が抑えられている状況です。長期プライムレートは既に短期プライムレートを逆転しています。

一方、変動金利は、銀行のもうけ分を考えるとこれ以上下げようのないところまで来ていますから、理論的な下限が近づいてます。日銀の国債借り入れの影響が、住宅ローン金利相場にも及んでいるということです。

もちろん、絶対的な金利差があることも事実です。

年間1%の差は3000万円の借り入れで1年目約年30万円、5000万円なら年50万円程度の差となります。更に変動金利は団信込の値段と考えればもう少し差がありますので、変動をあえて選ぶという選択肢もあるでしょう。探せば変動0.57%実行のローンも出てきていますから、退職金をもらう年齢が近づいている等、繰上げ余地が高い人(=リスク許容がある)なら変動の方がおススメです。

ま、私が今選ぶとしたら金利差が今までにないほど縮まっていることが確認できたので、フラット35を選びますけどね。

この記事へのコメントはありません。